Finanzkennzahlen

Aus ControllingWiki

Prüfsiegel gültig bis Januar 2020

Bei der Ermittlung von Kennzahlen gelten drei Grundregeln:

- Kennzahlen brauchen einen Mehrperiodenbezug, d.h. sie sollen über einen Zeitverlauf analysiert werden; am besten natürlich in die Zukunft hinein.

- Kennzahlen müssen auf ihre Aussagekraft sowie auf ihre Qualität hin untersucht werden: Z.B. ROI = 10%: Wie ist der Return berechnet, sind a. o. Komponenten enthalten? Wie ist das Investment berechnet (z.B. mit oder ohne Beteiligungen)?

- Eine Kennzahlenanalyse muss ganzheitlich erfolgen, d.h. ein Unternehmen ist nie aufgrund nur einer Kennzahl zu beurteilen. Es eignet sich hier das „magische“ Kennzahlendreieck:

Inhaltsverzeichnis

Analyse der Rentabilität

Absolute Messgrößen wie Betriebsergebnis (EBIT; Earnings Before Interest and Taxes) sind zwar sehr einfach zu kommuni¬zieren, vernachlässigen jedoch den Kapitaleinsatz. So führt ein Umsatzwachstum in der Regel auch zu einem höheren EBIT, meist wird durch die Geschäftsausweitung aber auch zusätzliches Kapital im Net Working Capital gebunden, so dass der Free Cash Flow ceteris paribus geringer ist als das EBIT. In diesem Falle ist der Wert¬treiber Umsatzwachstum nicht adäquat abgebildet.

Die Verwendung der Eigenkapitalrendite (ROE; Return On Equity) wird oft damit begründet, dass diese Größe für Eigenkapitalgeber von primärem Interesse sei. Jedoch reagiert diese Kennzahl stark auf Veränderungen des Verschuldungsgrades. Wird zusätzliches Fremdkapital aufgenommen und zu einem Zins investiert, der über dem Ausleihesatz liegt, so steigt die Eigenkapitalrendite mit zunehmendem Verschuldungsgrad. Dies geschieht auch dann, wenn der optimale Verschuldungsgrad längst überschritten ist und der Unternehmenswert wegen des höheren Finanzrisikos bereits wieder ab¬nimmt (Leverage Effekt).

Das Hauptmanko der Eigenkapitalrendite – die fehlende Berücksichtigung des Fremdkapitaleinsatzes – beheben die Gesamtkapitalrenditen (Return_on_Investment_(ROI); ROCE: Return on Capital Employed; RONA: Return on Net Assets). Durch die Messung der Rentabilität des gesamten eingesetzten Kapitals werden Anreize zum möglichst sparsamen Umgang mit Kapital gegeben. Die Gesamtkapitalrenditen beinhalten übrigens auch die Umsatzrentabilität (EBIT/Umsatz), als Gradmesser, inwieweit sich ein Umsatzwachstum auf das Ergebnis niederschlägt. Sie wird v.a. von wenig kapitalintensiven Branchen verwendet.

Berechnungsvorschlag:

Beim Return_on_Capital_Employed_(ROCE) bzw. Return On Net Assets (RONA) wird die durchschnittliche Bilanzsumme verkürzt um unverzinsliche Passivpositionen. Bei gleichem EBIT wird somit gegenüber dem Return_on_Investment_(ROI) ein höherer Wert ausgewiesen.

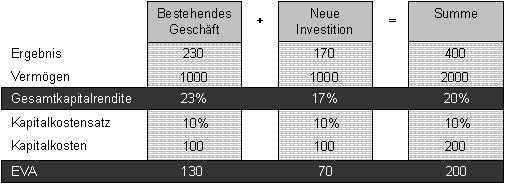

Allerdings zeigen auch die Gesamtkapitalrenditen (siehe auch Gesamtkapitalrentabilität) den Werttreiber Umsatzwachstum nicht immer als vorteilhaft an. Der fehlende Vergleich der Gesamtrenditen mit den Kosten des investierten Kapitals liefert u.U. falsche Signale, wenn es um die Durchführung von Neuinvestitionen geht.

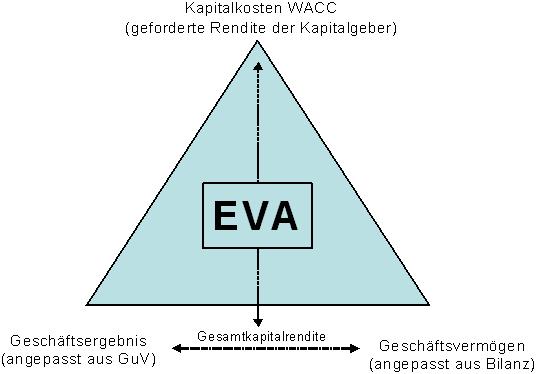

Abbildung 1: Eine Investition kann die Gesamtkapitalrendite senken, aber trotzdem Wert schaffen, weil sie die Kapitalkosten übertrifft

Das Hauptproblem der Gesamtkapitalrenditen resultiert aus dem Fehlen einer Benchmarkgröße. Denn erst der Vergleich mit den Kapitalkosten zeigt, ob eine Investition Wert schafft oder vernichtet (Economic Value Added - EVATM). Die Idee einer solchen „Ergebnishürde“ ist nicht neu. Vielmehr formulierte bereits Alfred Marshall (Principles of Economics, 1890): „What remains of his profit after deducting interest on his capital at the current rate, may be called his earnings of undertaking or management“. Diese Zinsen „at the current rate“ lassen sich – genauso wie der kalkulatorische Zins im guten alten Betriebsabrechnungsbogen (BAB) – heute interpretieren als eben der gewogene Kapitalkostensatz Weighted Average Cost of Capital WACC. Und auch der Begriff „Management Erfolg“ – seit jeher Bestandteil des Ausbildungsprogramms der Controller Akademie – meint einen Gewinn über ein in die Deckungsbeitragsrechnung integriertes ROI-Ziel hinaus.

Abbildung 2: Der Vergleich mit den Ansprüchen der Kapitalgeber macht aus einer Gesamtkapitalrendite einen EVA.

Sowohl beim Geschäftsergebnis als auch beim Geschäftsvermögen werden Anpassungen vorgenommen, um einerseits die ökonomische Aussagefähigkeit einzelner buchhalterisch „verzerrter“ Werte zu erhöhen andererseits die Nachhaltigkeit des Ergebnisses sicherzustellen. Handlungsbedarf wird u.a. gesehen beim FuE-Auf¬wand, beim Marketingaufwand und bei den Abschreibungen des Goodwill. So wird vorgeschlagen, sowohl FuE- als auch Marketingaufwand zu kapitalisieren und über die voraussichtliche Nutzungsdauer abzuschreiben, da diese Aufwendungen zwar heute das Ergebnis schmälern, aber in Zukunft einen Wert erzeugen und demnach wie Investitionen zu behandeln sind.

Als Geschäftsvermögen im Sinne der EVA-Methodik versteht man das im Jahresdurchschnitt netto investierte Kapital, d.h. die Bilanzsumme wird um alle nicht verzinslichen Passivpositionen (z.B. Kreditoren, Kundenanzahlungen, Teile der Rückstellungen) korrigiert.

Bei Banken und Rating-Agenturen beliebt ist die Kennzahl EBIT-Zinsdeckung (EBIT interest coverage). Sie wird gebildet aus dem Verhältnis von EBIT und Zinsaufwand. Je höher dieser dimensionslose Multiplikator, desto besser.

Analyse der Stabilität

Mit Stabilität der Bilanz ist gemeint sowohl das Verhältnis von Aktiv- zu Passivpositionen (horizontale Stabilität) als auch das Verhältnis von Posten einer Bilanzseite zueinander (vertikale Stabilität). Der Anlagendeckungsgrad I setzt Eigenkapital und Anlagevermögen ins Verhältnis (gut bei 70%; d.h. das Anlagevermögen ist zu 70% mit Eigenkapital finanziert). Beim Anlagendeckungsgrad_II wird im Zähler zum Eigenkapital noch das langfristige Fremdkapital addiert, der Wert sollte größer 1 sein.

Die Eigenkapitalquote (Eigenkapital/Gesamtkapital) stellt eine der wichtigsten Finanzkennzahlen dar, weil sie die Risikodeckungsmasse des Unternehmens beschreibt. Im tendenziell stark fremd finanzierten Deutschland gelten Werte von 25% bis 30% als gut, was im internationalen Vergleich eher unterdurchschnittlich ist. Aus der EK-Quote abgeleitet sind der Verschuldungsgrad (Fremdkapital/Gesamtkapital) sowie der Gearing-Faktor (debt to equity ratio: Netto-Finanzschulden/Eigenkapital).

Die Anlageintensität (Anlagevermögen/Gesamtvermögen) gibt Auskunft über den Grad der Beweglichkeit eines Unternehmens, da Anlagevermögen typischerweise eher schwer veräußerbar ist. Sie wird beeinflusst durch Leasinggeschäfte, hohes Umlaufvermögen und das Alter der Anlagen.

Analyse der Liquidität

Wenn Stabilität und Rentabilität für ein Unternehmen wichtig sind, dann ist die Liquidität (= Zahlungsfähigkeit) lebenswichtig. Dazu gehören zunächst einmal die Größen Cash Flow I(auch Brutto-CF genannt --> siehe Cash_Flow-Statement_/_Kapitalflussrechnung) (Gewinn + Abschreibungen + Zuführung zu langfristigen Rückstellungen; auch Brutto Cash Flow genannt) sowie EBITDA. Hier werden zum EBIT die Abschreibungen addiert (D = Depreciation, d.h. Abschreibung auf Sachanlagevermögen; A= Amortization, d.h. Abschreibungen auf immaterielle Vermögenswerte). Anders ausgedrückt ist EBITDA ein operativer Cash Flow (also vor Zinsen und Steuern). Daraus wird oftmals die EBITDA-Zinsdeckung abgeleitet (s.o.), also das Verhältnis zum Zinsaufwand. Hier gelten Werte von ca. 15 bis 20 als sehr gut.

Beliebt ist auch der dynamische Verschuldungsgrad oder Verschuldungsfaktor. Er setzt ins Verhältnis die Netto(finanz)schulden und Cash Flow I bzw. EBITDA. Gemeint ist damit die Zeitspanne (ausgedrückt in Jahren), wie lange es dauert, bei gegebenem Cash Flow bzw. EBITDA die gesamten Schulden des Unternehmens zu tilgen. Da Cash Flow bzw. EBITDA keine konstanten Größen sind, empfiehlt es sich, mit einem Durchschnitt über mehrere Jahre zu rechnen. Als sehr gut gilt, wenn 3,5 Jahre nicht überschritten werden.

Bezüglich EBITA, EBITDA und ähnlicher Größen vergleiche den Beitrag Kennzahlen_der_Rentabilität

Liquiditätsgrade beziehen kurzfristig verfügbare Mittel auf kurzfristige Schulden, wobei der Grad der Liquidisierbarkeit abnimmt. Bei der Liquidität_1._Grades stehen im Zähler nur die flüssigen Mittel (Cash Ratio), beim Liquiditätsgrad II außerdem die Forderungen (Quick Ratio; Zielwert oftmals 100%), beim Liquiditätsgrad III das gesamte Umlaufvermögen (Current Ratio). Wie viel Prozent der kurzfristigen Schulden, die von Gläubigern präsentiert werden könnten, sind sofort aus der Kriegskasse / nach Eintreiben der eigenen Forderungen / nach Verkauf sämtlicher Lagerbestände zu bezahlen?

Die Current Ratio lässt sich auch anders darbieten: Nämlich als Subtraktion UV - KFK. So entsteht die Größe Working Capital. Der Current Ratio von 1 entspricht also ein Working Capital von 0. Ist das Working Capital positiv, so heißt das, dass eine bestimmte Quote vom Umlaufvermögen langfristig finanziert ist (eiserne Bestände im Lager, Bodensatz bei Forderungen sind de facto langfristig gebunden).

Zu den Finanzkennzahlen gehören auch Reichweitengrößen. Typischerweise etwa das Debitorenziel (Forderungsreichweite oder DSO - Days of Sales Outstanding). Diese errechnen sich als Debitoren mal 360 Tage, dividiert durch den Umsatz. Das Resultat sind Tage. Das Kreditorenziel (Reichweite der Lieferantenschulden) wird berechnet analog als Kreditoren mal 360, bezogen auf Materialeinsatz und Fremdleistungen. Entsprechend kann man auch Lagerreichweiten (DIH) formulieren, z.B. bei den Fertigerzeugnissen als Lagerbestand mal 360 Tage, dividiert durch den Umsatz bzw. bei Rohstoffen als Lagerbestand mal 360 Tage, dividiert durch den Materialverbrauch. Zu beachten ist, dass man die Bilanzposten als Durchschnitts- und nicht als Stichtagswert formuliert, da Umsatz und Materialverbrauch ebenfalls Zeitraumgrößen darstellen.

Quelle

Controller Handbuch, 6. Auflage neu geschrieben, Verlag für ControllingWissen AG, Offenburg, 2008

Ersteinstellende Autoren

Albrecht Deyhle, Controller Akademie

Gerhard Radinger, Controller Akademie