Portfolioanalyse

Aus ControllingWiki

Inhaltsverzeichnis

Zusammenfassung

Das Portfolio-Konzept wurde ursprünglich im Finanz- und Investitionsbereich entwickelt, um die optimale Zusammensetzung eines Wertpapier-Portfeuilles anhand der Kriterien Rendite und Risiko zu beurteilen. Dieses Konzept wurde in die strategische Planung übernommen. Es werden Portfolio-Matrizen gebildet, mit denen ganze Unternehmen, strategische Geschäftsfelder oder Produktgruppen bzw. einzelne Produkte im Hinblick auf ihre strategische Positionierung beurteilt werden. Der Grundgedanke dabei ist, dass Geschäfte in unterschiedlichen Wettbewerbssituationen bzw. Märkten strategisch jeweils anders gesteuert werden müssen. Zur Umsetzung einer Portofolio-Analyse in der Unternehmenspraxis finden Sie in der Rubrik "Arbeitshilfen" die EXCEL-Anwendung Portofolio-Analyse.

Wozu wird die Portfolioanalyse eingesetzt?

Achtung Portfoliomodelle dienen zur anschaulichen Darstellung und Charakterisierung von strategischen Alternativen. Sie können • zur Darstellung der Ist-Situation als Ergebnis der Analysephase der strategischen Planung, • zur Veranschaulichung der strategischen Stoßrichtung, • zur Verdeutlichung der Veränderung von Markt- und Wettbewerbssituationen im Zeitablauf sowie • zur Analyse der erforderlichen Basisstrategien verwendet werden.

Welche Informationen sind erforderlich?

Achtung Gegenstand der Portfolioanalyse sind strategische Geschäftsfelder. Hierunter sind abgegrenzte Bereiche eines Unternehmens im Hinblick auf die eigenständige Vermarktung und die Konfrontation mit Wettbewerbern zu verstehen. Strategische Geschäftsfelder müssen sich nicht zwingend mit der Organisation des Unternehmens decken. Sie können sich über mehrere organisatorisch getrennte Unternehmensbereiche erstrecken. Als strategisches Geschäftsfeld kann das Unternehmen insgesamt, ein Unternehmensbereich, eine Produktgruppe verwandter Produkte oder auch ein einzelnes Produkt gesehen werden. Genau so kann auch ein bestimmtes Marktsegment, das mit verschiedenen Produkten bedient wird, ein strategisches Geschäftsfeld bilden. Die Portfolioanalyse baut auf einer sogenannten Portfoliomatrix auf. Auf einer Achse der Matrix wird eine unternehmensintern beeinflußbare Komponente (z. B. Marktanteil), auf der anderen Achse der Matrix eine vom Unternehmen nicht beeinflußbare Umwelt-/Marktkomponente (z. B. Marktwachstum) abgebildet.

Die Idee der zweidimensionalen Darstellung von Entscheidungsproblemen in Form einer Matrix wird für viele Entscheidungsprobleme auf Basis nicht oder schwer quantifizierbarer Kriterien analog angewendet (Beispiel: Beurteilung von EDV-Entwicklungsprojekten in bezug auf den Grad der organisatorischen Verbesserung und den durch das Projekt verursachten Aufwand).

Welche verschiedenen Portfoliomodelle gibt es?

Der Portfolioansatz ist in der strategischen Planung als Instrument zur Analyse der Wettbewerbssituation weit verbreitet. Ausgehend vom ursprünglichen Konzept haben sich für verschiedene Fragestellungen unterschiedliche Portfoliomodelle herausgebildet. Als wichtigste Typen lassen sich unterscheiden:

• Marktwachstums-/Marktanteils-Portfolio • Marktattraktivitäts-/Wettbewerbsstärken-Portfolio • Technologie-Portfolio • Innovations-Portfolio

Darüber hinaus wurden für verschiedene, besondere Fragestellungen weitere Portfoliomodelle gebildet, die - aufbauend auf dem Grundkonzept - die entsprechende Anpassung vornehmen.

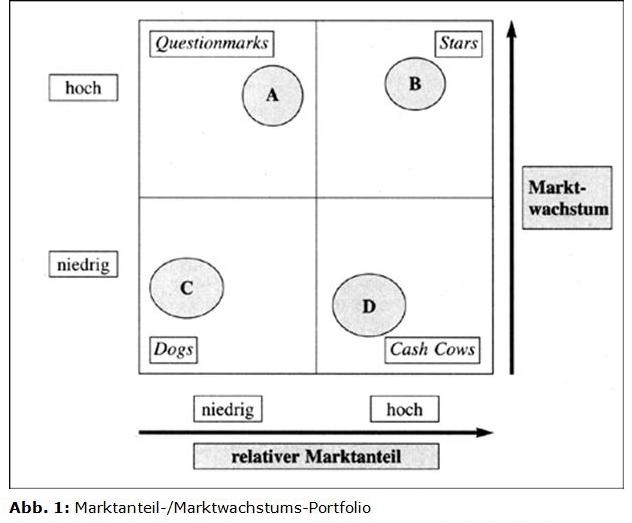

Das Marktwachstum-/Marktanteils-Portfolio Achtung Dieses wohl gebräuchlichste Portfoliomodell wurde von der Boston Consulting Group entwickelt und wird häufig auch als Boston-Matrix bezeichnet. Als Kriterien werden der Marktanteil und das Marktwachstum herangezogen. Der Marktanteil repräsentiert die unternehmensinterne Komponente, das Marktwachstum die vom Unternehmen nicht beeinflußbare Umwelt-/Marktkomponente.

Wichtig dabei ist, dass der Marktanteil relativ zum (größten/bedeutendsten) Wettbewerber gemessen wird. Dies beruht auf der Erkenntnis, dass nicht der Marktanteil absolut, sondern die jeweiligen Abstände zum Wettbewerber die strategische Position bestimmen. Aufbauend auf dem empirisch nachgewiesenen Effekt der Erfahrungskurve spiegelt der Marktanteil die Kostenposition des Unternehmens im Markt wider. Große Marktanteile verkörpern danach das Potential niedriger Kosten und damit das Potential zur Kostenführerschaft in einem Markt. Das Marktwachstum als zweite Dimension des Portfolios charakterisiert aufbauend auf dem Konzept der Lebenszykluskurve den Markt. Nach dem Lebenszykluskonzept sind Märkte in jeder Phase des Produktlebenszyklus durch ein unterschiedliches Wachstum geprägt. Die Möglichkeiten zur Gewinnung von Marktanteilen in wachsenden Märkten und in stagnierenden Märkten unterscheiden sich deutlich voneinander. Durch Unterteilung der beiden Achsen Marktanteile und Marktwachstum in hoch und niedrig entstehen vier Felder. Die strategischen Geschäftsfelder des Unternehmens werden nun als Kreise in die Matrix eingeordnet. Umsatzvolumen, Deckungsbeitragsvolumen oder Cash-flow der einzelnen Geschäftsfelder werden über die Größe des jeweiligen Kreises berücksichtigt.

Die vier Felder der Matrix geben unterschiedliche strategische Positionierungen wieder, denen spezielle Namen zugeordnet sind. Weiterhin lassen sich für diese Felder Normstrategien formulieren.

Achtung Star-Feld: gekennzeichnet durch hohes Marktwachstum und einen hohen relativen Marktanteil. Geschäftsfelder, die in dieses Matrixfeld eingeordnet werden können, sind zu fördern. Hier ist zu investieren, damit der relative Marktanteil verbessert oder gehalten werden kann.

Cash-Cow-Feld: gekennzeichnet durch einen hohen relativen Marktanteil, aber ein nur geringes Marktwachstum. Märkte mit einem niedrigen Wachstum sind in der Regel reife Märkte. In Abhängigkeit von der zu erwartenden weiteren Entwicklung dieses Marktes ist eine Abschöpfungsstrategie oder eine Rückzugsstrategie zu empfehlen.

Dog-Feld ("Armer Hund"): gekennzeichnet durch einen niedrigen relativen Marktanteil und ein niedriges Marktwachstum. Da der Markt keine Wachstumsperspektiven bildet und die Stellung gegenüber dem Wettbewerb schlecht ist, sollte als Normstrategie der Rückzug aus diesem Geschäft verfolgt werden.

Questionmark-Feld (Fragezeichen): gekennzeichnet durch einen niedrigen relativen Marktanteil, aber ein hohes Marktwachstum. Hier stellt sich die Frage nach der erreichbaren Zukunftsposition. Einmal kann eine verstärkte Wachstumsstrategie zum Ausbau der Marktposition als Basisstrategie sinnvoll erscheinen oder aber die Entscheidung für einen Rückzug angeraten sein, wenn die Erfolgschancen weiterer Investitionen nicht hoch eingeschätzt werden. Geschäftsfelder im Questionmark-Feld sind die strategisch am schwierigsten zu beurteilenden Geschäfte. Die Stärke des Marktwachstums-/Marktanteils-Portfolios liegt darin, dass der Erfolg eines Geschäftsfeldes auf zwei hochverdichtete Schlüsselfaktoren, nämlich Marktwachstum und Marktanteil, zurückgeführt wird. Beim Marktanteil handelt es sich nicht um eine absolute, sondern um eine relative Größe. Die Relativierung wird im Verhältnis des eigenen Marktanteils zum Marktanteil des stärksten Konkurrenten ausgedrückt. Es wird unterstellt, dass eine positive Abhängigkeit zwischen Erfolg und relativem Marktanteil besteht. Dies wird durch die PIMs-Studie[1] empirisch gestützt. Geht man davon aus, dass das Verhältnis von mengenmäßigem Marktanteil und den kumulierten Produktionsmengen in etwa gleich ist, so verfügen Unternehmen mit einem hohen relativen Marktanteil über ein hohes Kostensenkungspotential infolge ihrer Erfahrung. Sie haben damit die Chance, den Kostenvorteil auf die Gewinnsituation zu übertragen.

Der zweite Schlüsselfaktor Marktwachstum gibt Auskunft über die Geschwindigkeit, mit der es gelingt, in einem Markt die kumulierten Produktionsmengen zu verdoppeln, und damit über die Geschwindigkeit, in der die Kostenvorteile aus der Erfahrungskurve umgesetzt werden können. Hohe Marktwachstumsraten beschleunigen den Erfahrungskurveneffekt und führen zu einem erheblichen Rückgang der Stückkosten. Außerdem erleichtern hohe Zuwachsraten im Markt die Vergrößerung des Marktanteils, da der Kampf um Marktanteile in schnell wachsenden Märkten nicht in der gleichen Härte wie in stagnierenden oder schrumpfenden Märkten stattfindet.

Die für die Einordnung der Geschäftsfelder notwendige Skalierung der Achsen der Portfoliomatrix ist relativ einfach, da zwei quantifizierbare Größen als Erfolgsfaktoren gewählt werden. Das Marktwachstum wird in der Regel linear skaliert, wobei ursprünglich ein Marktwachstum von 10% und mehr als hoch und ein darunter liegendes Wachstum als niedrig eingestuft wurden. In der heutigen eher rezessiven wirtschaftlichen Situation wird man ein Marktwachstum oberhalb der Zuwachsrate des Bruttosozialprodukts der entsprechenden Wirtschaftsregion als hoch und eines darunter als niedrig einstufen.

Der relative Marktanteil als Kriterium wird in der Regel logarithmisch skaliert; die Grenzziehung von hoch und niedrig findet bei einer Verhältniszahl von 1,0 bis 1,5 statt. Dies resultiert aus der Erfahrung, dass Kostenvorteile eines Marktführers sich erst dann deutlich bemerkbar machen, wenn der Marktführer einen um 50% höheren Marktanteil als der nächste Konkurrent hat. Geschäftsfelder mit Kostenführerschaft und einem relativen Marktanteil zwischen 1,0 und 1,5 sind besonders kritisch wegen ihrer schwachen Marktführerschaftstellung zu durchleuchten. Liegt die Stärke dieses Portfoliomodells in seiner einfachen Struktur, so ist dies auch gleichzeitig der Anknüpfungspunkt der Kritik. So wird bemängelt, dass die Beschränkung auf nur vier Felder die Zuordnung von Mittelpositionen in der Praxis häufig erschwert und dadurch die Ableitung von Normstrategien problematisch wird. Die zweite Kategorie von Einwänden richtet sich gegen die Verwendung der nur zwei hochverdichteten Schlüsselfaktoren Marktwachstum und relativer Marktanteil. Es wird gefordert, die Wettbewerbsposition als Ganzes zu betrachten und nicht nur den Marktanteil als Maßstab zu sehen. Teilweise wird die Branchenattraktivität als Ganzes dem Marktwachstum als alleinigem Indikator vorgezogen. Letztlich wird als Kritik gegen das Marktanteils-/Wachstums-Portfolio vorgebracht, dass eindeutige Normstrategien nur für das Star-Feld vorgegeben sind. Für die Beurteilung der geeigneten Strategie für Cash-Cows und insbesondere der Questionmarks ist die erwartete Zukunftsperspektive entscheidend. Es muß eine zusätzliche Aussage darüber herbeigeführt werden. Ein Cash-Cow-Geschäftsfeld kann gegebenenfalls seine Marktstellung nicht behaupten und geht ins Dog-Feld über. Letztlich kann auch ein Geschäft im Star-Feld zum Questionmark oder Dog werden.

So gehen Sie bei der Anwendung der Portfolioanalyse vor

Für die Erarbeitung eines Portfolios sind folgende Arbeitsschritte erforderlich: • Definition und Abgrenzung der strategischen Geschäftsfelder. Immer dann, wenn strategische Geschäftsfelder nicht mit der Organisation des Unternehmens übereinstimmen, stellt die Definition und Abgrenzung ein erhebliches Problem dar. Letztlich läuft die Abgrenzung darauf hinaus, dass eine klare Trennung und Zuordnung zum Kunden/Markt hin möglich sein muß, um eigenständige, unabhängige Strategien formulieren zu können. • Benennung des wichtigsten Wettbewerbers für das strategische Geschäftsfeld, • Ermittlung des eigenen absoluten und des relativen Marktanteils, • Ermittlung des zukünftigen durchschnittlichen Marktwachstums (in der Regel 5-Jahres-Zeitraum) für das strategische Geschäftsfeld, • Ermittlung des Umsatzes, Deckungsbeitrags, Gewinns für das strategische Geschäftsfeld, • Einordnung des strategischen Geschäftsfelds in die Portfoliomatrix anhand der Kriterien relativer Marktanteil und Marktwachstum, • Kennzeichnung der Bedeutung des strategischen Geschäftsfelds für das Unternehmen durch die Kreisgröße (Umsatz, Deckungsbeitrag, Gewinn), • Interpretation und Auswertung, Ableitung von Normstrategien aus der Positionierung in den Feldern der Portfoliomatrix. Gegebenenfalls Durchführung weiterer Analysen zur Konkretisierung alternativer Normstrategien. Die Besonderheiten der wichtigsten Portfoliomodelltypen sollen im folgenden kurz dargestellt werden.

Marktattraktivitäts-/Wettbewerbsstärkenportfolio Die Hauptkritikpunkte gegen die von der Boston Consulting Group entwickelte Vier-Felder-Matrix versucht McKinsey mit dem Marktattraktivitäts-/Wettbewerbsstärkenportfolio zu entkräften. Achtung Die externen Erfolgsfaktoren werden nicht wie in der Boston-Matrix durch ein Kriterium ausgedrückt, sondern in der Marktattraktivität werden mehrere unternehmensunabhängige relevante Faktoren gebündelt: • Marktwachstum und Marktgröße (absolut, relativ, national, international), • Marktqualität (Rentabilität der Branche, Stabilität, Lebenszyklusphase der Produkte, Substitutionsmöglichkeiten), • Energie- und Rohstoffversorgung (Substitutionsmöglichkeiten, Krisenanfälligkeit), • Umweltbedingungen (Inflation, Konjunkturabhängigkeit, Gesetzgebungseinflüsse, staatliche Reglementierung, Innovationsgrad). Genauso werden in der Wettbewerbsstärke mehrere unternehmensinterne Faktoren zusammengefasst: • relatives Produktionspotential in bezug auf die geplante Marktposition • Prozesswirtschaftlichkeit (Modernität der Anlagen, Know-how, Kostenvorteile, Kapazitätsauslastung • Hardware (Standort, Kapazitäten, Modernität) • Beschaffung (Rohstoffversorgung, Logistik) • relatives Forschungs- und Entwicklungspotential (eigene Lizenzen, Patente, Innovationspotential, Innovationskontinuität), • relative Qualifikation von Personal und Management (Führungssysteme, Ausbildungsstand, Mobilität, Fluktuation, Motivation).

Achtung Bei der Bewertung der strategischen Geschäftsfelder wird eine Einordnung in niedrig, mittel und hoch vorgenommen. Damit erweitert sich die Portfoliomatrix auf neun Felder. Für die einzelnen Felder gibt es keine spezielle Bezeichnung. Innerhalb der Matrix lassen sich Felder für die unterschiedlichen Basisstrategien Wachsen, Rückzug und Konsolidieren abgrenzen. Mit der Verwendung mehrerer Faktoren zur Beurteilung der strategischen Geschäftsfelder im Hinblick auf Marktattraktivität und relative Wettbewerbsstärke wird ein zusätzlicher Zwischenschritt bei der Bewertung erforderlich. Die einzelnen Faktoren müssen bewertet, gewichtet und zusammengefasst werden. Dann kann die Einordnung in niedrig, mittel und hoch vorgenommen werden.

Technologie-Portfolios Die bisher dargestellten Modelle der Portfolioanalyse sind ausschließlich auf die Analyse der Marktsituation ausgerichtet. Im Vordergrund steht die Vermarktung von Produkten auf der Basis bekannter Technologien. Die Thematik des technologischen Wandels, insbesondere die Auswirkungen ganz neuer Technologien, wird vernachlässigt. Angesichts hoher Technologiedynamik ("technologische Sprünge") läuft ein Unternehmen, das lediglich die Marktphase eines bestehenden Produkt- und Verfahrensprogramms berücksichtigt, Gefahr, beim Auftreten neuer Technologien wegen der dann notwendigen Reaktionszeiten erhebliche wirtschaftliche Nachteile gegenüber dem Wettbewerb zu erleiden. Vor dem Hintergrund, dass die Vermarktungszyklen von neuen Produkten kürzer werden, der für die Entwicklung dieser Produkte benötigte Forschungs- und Entwicklungsaufwand aber steigt, wurden Technologie-Portfoliomodelle entwickelt. Sie beziehen nicht nur die Vermarktungsphase, sondern auch die vorgelagerten und gegebenenfalls nachgelagerten Phasen des Produkt- bzw. Verfahrenszyklus in die Überlegungen ein.

Wie bei den Marktportfolios werden die strategischen Geschäftsfelder in Abhängigkeit von einem unternehmensexternen, nicht beeinflussbaren Faktor und einem internen, weitgehend beeinflussbaren Faktor analysiert. Als externer Faktor werden herangezogen: Technologieattraktivität, Technologiezyklus oder Innovationsattraktivität. Als interner Faktor werden Ressourcenstärke, relative Technologieposition oder relative Innovationsstärke gewählt.

Neben der Einordnung der strategischen Geschäftsfelder im Hinblick auf z.B. Technologieattraktivität und relative Innovationsstärke des eigenen Unternehmens lassen sich auch die Chancen einer Technologie im Wettbewerb beurteilen. Außerdem lassen sich aus den Portfolios Normstrategien ableiten, die eine Aussage über den Einsatz der Forschungs- und Entwicklungsressourcen beinhalten. Als Beispiel für ein Technologie-Portfolio soll das Modell von Pfeiffer herangezogen werden[1]. Wie bei den bisherigen Portfolios wird wieder eine Portfoliomatrix entwickelt, als deren Achsen die Technologieattraktivität und die Ressourcenstärke herangezogen werden. Die Technologieattraktivität wird durch die Faktoren Akzeptanz, Weiterentwicklungsmöglichkeiten, Anwendungsbreite und Austauschmöglichkeiten bestimmt.

Achtung Vereinfacht ausgedrückt heißt das, die Technologieattraktivität drückt die Summe der in diesem Technologiegebiet steckenden Vorteile aus, die bei der Produktion wirksam werden oder durch Weiterentwicklung noch wirksam werden können.

Die Ressourcenstärke als intern beeinflussbarer Faktor wird durch den Beherrschungsgrad, vorhandene Ressourcen, Reaktionsgeschwindigkeit und Patente/Lizenzen ausgedrückt. Sie ist Ausdruck der technischen und wirtschaftlichen Beherrschung dieses Technologiegebiets, insbesondere im Vergleich zur wichtigsten Konkurrenz. Da sie als unternehmensinterne Größe beeinflussbar ist, stellt sie den strategisch steuerbaren Aktionsparameter dar, der in hohem Maße vom vorhandenen Know-how wie vom eingesetzten Budget abhängig ist.

Im Gegensatz zu der Markt-Portfolio-Analyse, die Produkte, Produktgruppen, strategische Geschäftsfelder mit gegebenenfalls unterschiedlichen Technologien positioniert, werden im Technologie-Portfolio die hinter einem Produkt oder hinter einem Gesamtproduktionsprozess stehenden Einzeltechnologien abgebildet. Bei der Anwendung des Technologie-Portfolios kommt weiterhin der Überleitung der gegenwärtigen Technologieposition in die Zukunft eine zentrale Bedeutung zu. Der Faktor Zeit wird also berücksichtigt.

Alle zu beurteilenden Einzeltechnologien, mögliche Substitutions- und Komplementärtechnologien werden in der Portfoliomatrix abgebildet. Konkrete Forschungs- und Entwicklungsprojekte des Unternehmens lassen sich dann entsprechend bewerten. Ziel ist es, die im Unternehmen vorhandenen Ressourcen mittel- und langfristig in den richtigen Bereich zu lenken.

Die technologieorientierten strategischen Empfehlungen (Normstrategien) werden analog zur Markt-Portfolio-Analyse in einer 9-Felder-Matrix abgeleitet. Investitions-, Desinvestitions- und Selektionsstrategien werden durch die Positionierung vorgeschlagen. Der Diagonalbereich der Matrix stellt den schwierigsten Teil dar. Selektion bedeutet, dass überlegt werden muss, ob mit akzeptablem Aufwand in akzeptabler Zeit eine Position erreicht werden kann, die eine Investitionsstrategie rechtfertigt. Für den Ablauf einer Technologie-Portfolio-Analyse lassen sich folgende Arbeitsschritte unterscheiden:

• Durchführung einer Umfeldanalyse zur Erarbeitung der erforderlichen Grundinformationen, • Identifizierung, Beschreibung und Abgrenzung der Produkt- und Fertigungstechnologien mit eigenständigem Charakter, • Positionierung jeder Technologie im Hinblick auf Technologieattraktivität und Ressourcenstärke durch Experten, • Einschätzung der aktuell angewandten Technologien in Relation zu möglichen zukünftigen Komplementär- oder Substitutionstechnologien, • Ableitung von Produkt- und ProzeßTechnologie-Portfolios. Zusammenfassung zu Portfolios für das Unternehmen oder das strategische Geschäftsfeld, • Ableitung von Normstrategien.