Marktanteile

Aus ControllingWiki

Inhaltsverzeichnis

- 1 IGC-DEFINITION

- 2 Marktanteile

- 3 Marktanteil vergrößern, heißt immer, dass ein anderer etwas hergeben muss

- 4 Was ist 100%?

- 5 Der relative Marktanteil in den Portfolio-Positionen

- 6 Was Marktanteile demnach im Ergebnis wert sind

- 7 Versorgungsquoten

- 8 Konkurrenz belebt das Geschäft

- 9 Quelle

- 10 Ersteinstellende Autoren

IGC-DEFINITION

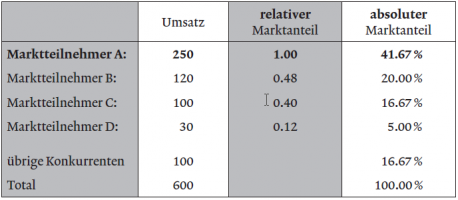

Der Marktanteil ist das Verhältnis des Absatzmengenvolumens eines Unternehmens oder eines Produkts zum Volumen des relevanten Markts in einem Jahr. In Ermangelung von Mengenangaben wird der Marktanteil oft auf der Basis von Umsätzen berechnet. Der relative Marktanteil vergleicht den eigenen Umsatz oder Absatz einer Periode mit den Konkurrenten in diesem Markt. Da verschiedene Definitionen angewendet werden, ist zuerst nach der zugrundegelegten Formel zu fragen. Beispiel:

Wird der Umsatz von Marktteilnehmer A zum größten Konkurrenten (B) in Beziehung gesetzt, ergibt sich ein relativer Marktanteil von (250 : 120) 2.08 oder 208%. Wird er zum Umsatz der drei größten Konkurrenten (B, C, D) in Beziehung gebracht, entsteht der Wert 1.00. Wird der Umsatz der vier größten Marktteilnehmer (A - D) als Basis genommen, entsteht der Wert 0.5.

Ist es schwierig, Marktdaten zu erhalten, kann das Unternehmen seine Marktposition mit Hilfe des relativen Marktanteils trotzdem einschätzen, wenn es die Umsätze seiner größten Konkurrenten kennt.

aus: IGC-Controller-Wörterbuch, International Group of Controlling (Hrsg.)

Marktanteile

Diese Kennzahl bildet den operativ-strategischen Umsteigebahnhof. Jedes Budget im operativen Bereich der Planung beginnt mit Mengen und Preisen. Die Weiterrechnung im System der stufengeprägten Deckungsbeiträge muss zeigen, ob Kostendeckung erzielbar ist. Daraus folgen Knetprozesse auf der Suche nach dem Schließen der operativen Lücke.

Marktanteil vergrößern, heißt immer, dass ein anderer etwas hergeben muss

Will jemand so planen, dass innerhalb eines bestehenden Marktes der eigene Marktanteil sich vergrößert, so ist dies zwangsläufig nur möglich, wenn ein anderer Mitbewerber gerupft wird. In einem bestehenden Kuchen – egal ob dieser konstant bleibt, schrumpft oder wächst – kann jemand sein eigenes Tortenstück nur größer werden lassen, wenn andere auf eine bestimmte Breite ihres Tortenstücks verzichten (müssen).

Dies führt sofort in die qualitative Analyse von Stärken und Schwächen. Dabei empfiehlt sich, nicht von der Konkurrenz zu sprechen, sondern konkret zu benennen, wer der Mitbewerber ist, dem Marktanteil abzunehmen ist. Ist dies der Marktführer? Ist es derjenige Anbieter, mit dem man sich selber am meisten vergleichen lassen muss? Im Übrigen muss dies nicht immer derselbe Mitbewerber sein je nach Produktlinie oder je nach Region. Man kann sich auch seine Wettbewerber suchen, an denen man sich messen will.

Ein vorher erarbeitetes Stärken-Schwächen-Profil – z.B. in Form einer Potentialanalyse – ist ein strategisches Werkzeug der Planung. Es handelt sich hier um eine andere Aussageform aus Controller’s Toolbox als jene Aussageformen des operativen Bereichs, die nach Zeile, Spalte Platzhalter bieten für hineinzubringende Zahlenaussagen. Der Arbeitsstil ist hier eher skalierend, mehr der Stil des sich Heranmeinens im Team; weniger jener des Ausrechnens und eines mathematischen Algorithmus.

Halten und Ausbauen von Marktanteilen verlangen in der Regel auch zwingend nach der Festlegung einer Strategie. Ist diese Strategie jene der Kostenführerschaft? Dann müssten Marktanteile geholt werden über das Prinzip der Tiefflugpreise.

Die Waffe gegen die Mitbewerber wären die niedrigeren Preise.

Dahinter müssten, sonst geht es operativ im Budget nicht auf, auch niedrigere Kostenstrukturen stehen. Oder ist die Strategie jene der Differenzierung – des sich Abhebens von den Mitbewerbern durch Besonderheiten? Vgl. Stichwort Wettbewerbsstrategie. Es müssten aber solche Differenzierungen sein, die bei der Käuferschaft Wert haben; nicht solche, die dem eigenen Meinen entspringen. Was ist es, das die Kundschaft ganz besonders als Problem gelöst haben will? Eine schlüssige Antwort auf diese Frage führt in die Differenzierungs-Praxis zur Verbesserung der Marktposition bei der betreffenden Zielgruppe.

Was ist 100%?

In der Diskussion um das Thema Marktanteil wird – dies sei aus Controller-Sicht einmal gesagt – häufig außer Acht gelassen, was eigentlich die 100% sind. Marktanteile erscheinen als eine Fetisch-Kennzahl, die nicht so recht operativ fassbar ist. Spricht eine Brauerei z.B. von Marktanteil, so kann sie meinen ihren Marktanteil im Markt des Bieres. Oder ist gemeint der Marktanteil im Markt des Flüssigkeitsbedarfs von Menschen? Sofort sieht auch das strategische Konzept ganz anders aus. 100 % kann eine bestimmte Marktregion sein. So könnte – wieder eine Brauerei – sich vorstellen, dass sie ausschließlich das strategische Prinzip verfolgt, soweit tätig zu sein, als die Durst-löschzüge morgens hinaus- und abends wieder zurückfahren können. In dieser Region rund um den Schornstein könnte man sich 90 % Marktanteil als Ziel vornehmen – wäre dort eindeutig der Champion; obwohl innerhalb der Gesamtbranche vielleicht ein Winzling.

Oder 100% könnte eine bestimmte Marktnische sein – eine Zielgruppe, für die man spezifisch da sein will. Dies entspräche nach der Porter-Matrix der Strategie des Fokussierens. Dann ist man vielleicht wieder – absolut gesehen – ein Zwerg; innerhalb der Fokussieren -Strategie aber der Marktführer.

Der relative Marktanteil in den Portfolio-Positionen

Was sind z.B. 15 % Marktanteil? Dies kann wenig sein oder viel.

In der Darstellung eines Portfolio wird, um die Wettbewerbsposition auszudrücken, der relative Marktanteil verwendet. Vor allem gilt dies für das ursprüngliche Boston-Fenster mit den vier Feldern. Beim relativen Marktanteil wird das Verhältnis dargestellt zwischen dem eigenen Marktanteil und jenem des stärksten Konkurrenten in der Branche. Die eigenen 15 % wären demnach Faktor 0,25, falls der Marktführer 60 % hätte; sie könnten aber Faktor 3 sein, falls der nächstfolgende Konkurrent in einem völlig zersplitterten Markt es z.B. auf 5 % Marktanteil brächte. Dann läge die Marktführerschaft bereits bei 15 %.

Hinter der relativen Marktführerschaft werden zudem Kostenvorteile vermutet. Allerdings sagt die Erfahrung, dass sich dies erst dann nahrhaft bemerkbar macht, wo der Marktführer mindestens eineinhalbmal so groß ist wie der nächstgroße Wettbewerber.

Was Marktanteile demnach im Ergebnis wert sind

Wer Marktführer ist, müsste auch das größere Volumen bewältigen. Bei ihm hätte sich die Erfahrungskurve bei den Kosten deutlicher auszuwirken als bei den Wettbewerbern. Das erlaubt die Strategie tieferer Verkaufspreise und damit den Ausbau der Marktanteilsposition. Oder gibt die Chance zu Investitionen in Differenzierungspositionen gegenüber den Wettbewerbern.

Wie häufig in der strategischen Planung bilden solche Zusammenhänge aber "es müsste sein können, dass" ...-Regeln. So müsste es sein können, dass bei Verdoppelung der Menge eine Reduktion der Kosten um 30 % erreichbar ist. Ob das wirklich gelingt, hängt von den operativen Durchführungsmaßnahmen des Alltags ab, die häufig darin bestehen, kleine Fische zu fangen. Beharrliches konsequentes Fangen kleiner Fische bringt aber eben den Kostenvorsprung.

Nach solchen empirischen Regeln muss wohl auch ein Zusammenhang bestehen zwischen Marktanteil und Return on Investment. So hat die Studie PIMS (profit impact of market strategies), die auf branchenübergreifenden empirischen Erhebungen beruht, als eines der Resultate geliefert, dass ein hoher Anteil eines Unternehmens an dem von ihm belieferten Markt einen deutlich positiven Einfluss auf den Return on Investment hat.

Diese Größe ist als Ergebnis der PIMS-Studie der am stärksten positiv mit dem ROI korrelierende Faktor. Also sind Marktanteile auch etwas wert im operativen Sinn der Planung und nicht allein ein Ehrgeiz-Ziel des Marketing. Die dahinter steckende Logik muss in der Erfahrungskurve liegen. So Bruce D. Henderson, der Portfolio-Erfinder (1972).

Versorgungsquoten

Aus der Sicht der Controllerarbeit, Fragezeichen zu erzeugen, die zu besseren Lösungen führen, ist hier die Frage einzufügen, ob dieses Prinzip auch dann gilt, wenn der Marktanteil eine Versorgungsquote bei einem bestimmten Kunden ist.

Dies mag gültig sein bei Zulieferfirmen etwa zur Automobilindustrie. Zu wie viel Prozent versorgt ein Zulieferer den Automobilhersteller? Zu 100 % als single sourcer? Oder ist die Versorgungsquote über 40 % hinaus nicht zu erhöhen, weil das strategische Konzept des Kunden dagegen steht, von einem Zulieferer nicht abhängig sein zu wollen. Mit welcher Strategie holt man sich eine höhere Versorgungsquote? Ist es das Verkaufen ins Brett? Da lässt sich Differenzierungsstrategie besser einbringen. Das Produkt ist schon dem Produktentwickler zu verkaufen und nicht erst dem Einkauf zu offerieren. Wer sich erst um Zulieferrechte bewirbt, wenn das Produkt schon läuft, muss wohl eher mit dem Angebot günstigerer Preise vorsprechen.

Und wie ist es bei einem Schlüsselkunden im Handel – auch key account genannt? Wie lässt sich hier eine single sourcer position besetzen? Geht es um Konditionen in großem Ausmaß, so dürfte das Ziel, der Versorgungsführer zu sein, im Ergebnis Nachteile haben. Da ist die Frage dann sinnvoll, was die letzten 5 % Versorgungsquote innerhalb der kundendirekten Kosten ausmachen. Antworten auf solche Überlegungen erzeugt eine Kundenergebnisrechnung. Sie bildet in solchen Fällen wieder die Umsteigechance von strategischer Betrachtung zu operativer Budgetierung.

Konkurrenz belebt das Geschäft

Gute Wettbewerber sind für die eigene Wettbewerbsstrategie auch vorteilhaft. Wem gegenüber soll man sich denn differenzieren, wenn es gar keinen anderen Anbieter gibt? Vielleicht muss erst Konkurrenz her, um zu zeigen, wie das eigene Preis-Leistungsverhältnis aussieht.

Mitbewerber können auch den Eintritt weiterer Anbieter blockieren. Ist eine denkbare Wettbewerbsposition erst einmal besetzt, ist es für andere schwieriger, sich gleichfalls in diesen Markt hereinzubewegen. Immer wieder ist es auch so, dass, je mehr Anbieter existieren, desto mehr wird das Thema zu einer Sache einer ganzen Branche.

Als anfangs der 70er Jahre die Skifabriken das Produkt Langlauf- Ski einführten auf den hiesigen Märkten, wäre es nicht sehr weise gewesen, wenn dies ein einziger Anbieter probiert hätte. Ein einziger kann nicht Strukturen verändern innerhalb einer Branche oder Infrastrukturen erzeugen innerhalb von Ski-Orten (Langlaufloipen und dergleichen). Da müssten es mehrere sein, die sich miteinander – wenn auch als Wettbewerber – auf denselben Weg begeben. Konkurrenz ist auch hilfreich z. B. beim Erschließen von Verhaltensweisen.

Oder die Controller-Akademie hatte zwischen 1969 und 1979 praktisch keinen Wettbewerber auf diesem Feld. Dann entstanden an mehreren Stellen Mitbewerber; gerade auch an einzelnen Lehrstühlen der Hochschulen. Dies hat aber auch gefördert, dass Controllerfunktion und Controlling zu einem noch deutlicher etablierten Thema geworden sind. Außerdem hat die Controller-Akademie am eigenen Beispiel gelernt, dass man auch Konkurrenz einfach dadurch erzeugen kann, dass man selber nicht schnell genug lieferfähig ist.

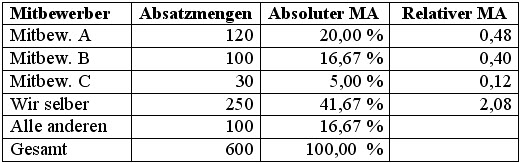

Testbeispiel zum absoluten und relativen Marktanteil

Die Frage ist, wie sich der Marktführer selber einschätzt. Er könnte sich analog der Ermittlung der relativen Marktanteile bei den anderen Anbietern eine 1 geben. Besser ist jedoch, wenn sich der Marktführer mit dem vergleicht, der ihm an nächster folgt. Deshalb steht im Beispiel 2,08 = 250 zu 120 beim Mitbewerber A.

Quelle

Controller Handbuch, 6. Auflage neu geschrieben, Verlag für ControllingWissen AG, Offenburg, 2008

Ersteinstellende Autoren

Albrecht Deyhle, Controller Akademie

Gerhard Radinger, Controller Akademie