Impairment Test: Unterschied zwischen den Versionen

Aus ControllingWiki

Achtung. Sie nutzen eine nicht mehr unterstützte Version des Internet Explorer. Es kann zu Darstellungsfehlern kommen. Bitte ziehen Sie einen Wechsel zu einer neueren Version des Internet Explorer in Erwägung oder wechseln Sie zu einer freien Alternative wie Firefox.| [unmarkierte Version] | [unmarkierte Version] |

| Zeile 33: | Zeile 33: | ||

- ein bei einem Unternehmenszusammenschluss erworbener GFW. | - ein bei einem Unternehmenszusammenschluss erworbener GFW. | ||

| − | Im Gegensatz zum einstufigen obligatorischen impairment test ist der | + | Im Gegensatz zum einstufigen obligatorischen impairment test ist der ereignisbezogene impairment test zweistufig aufgebaut. Bei Ersterem erfolgt die jährliche Prüfung der Werthaltigkeit zu einem festen Zeitpunkt im Geschäftsjahr und ist unabhängig davon, ob ein Anhaltspunkt für eine Wertminderung gegeben ist. Demgegenüber wird im Rahmen des ereignisbezogenen impairment test an jedem Bilanzstichtag auf der ersten Stufe zunächst das Vorliegen von Anhaltspunkten für eine Wertminderung überprüft (Wertminderungstest dem Grunde nach). Sind solche gegeben, ist auf der zweiten Stufe der erzielbare Betrag (recoverable amount) zu ermitteln und zur Bestimmung des Wertminderungsbedarfs dem entsprechenden Buchwert (carrying amount) gegenüberzustellen (Wertminderungstest der Höhe nach). |

== Aufbau und Systematik des impairment test == | == Aufbau und Systematik des impairment test == | ||

Version vom 24. Mai 2011, 13:39 Uhr

Inhaltsverzeichnis

Anwendungsbereiche des impairment test

Nicht vorhersehbare Wertminderungen (impairments) von Vermögenswerten sind in IAS 36 „Wertminderungen von Vermögenswerten“ (impairment of assets) geregelt. Um nicht vorhersehbare Wertminderungen handelt es sich, wenn diese nicht durch planmäßige Abschreibungen erfasst werden. Eine außerplanmäßige Abschreibung bzw. ein Wertminderungsaufwand (impairment loss) ist unabhängig davon, ob der betroffene Vermögenswert (asset) begrenzt nutzbar ist und damit einer planmäßigen Abschreibung unterliegt oder ob dieser eine unbestimmte Nutzungsdauer hat und folglich auch nicht planmäßig abgeschrieben werden darf. Zielsetzung des impairment test ist es, Verfahren für ein Unternehmen vorzuschreiben, die sicherstellen, dass seine Vermögenswerte nicht mit mehr als ihrem erzielbaren Betrag (recoverable amount) bewertet werden (IAS 36.1). Als Synonyme für den impairment test werden auch die Begriffe Wertminderungstest, Niederstwerttest und Werthaltigkeitstest verwendet.

IAS 36 gilt grundsätzlich für alle Vermögenswerte, ist jedoch keine Generalvorschrift, da darüber hinaus noch zahlreiche Einzelstandards die bilanzielle Erfassung von Wertminderungen bei bestimmten Vermögenswerten regeln. Die Regelungen für einen impairment test nach IAS 36 sind somit im Wesentlichen für folgende Vermögenswerte relevant:

- Sachanlagevermögen (IAS 16), dessen Bewertung mit den fortgeführten AHK oder mit der Neubewertungsmethode erfolgt,

- immaterielle Vermögenswerte (IAS 38), die mit ihren fortgeführten AHK oder auf Basis der Neubewertungsmethode bewertet werden,

- GFW (goodwill) aus Unternehmenszusammenschlüssen (IFRS 3),

- Anteile an Tochterunternehmen (IAS 27), an assoziierten Unternehmen (IAS 28) und an Joint Ventures (IAS 31) im Konzern- und Einzelabschluss mit Ausnahme der Anteile, die unter IAS 39 fallen,

- Finanzanlagen in Immobilien, sofern deren Bewertung mit der Anschaffungskostenmethode erfolgt (IAS 40).

Entsprechend der Zielsetzung des IAS 36 ist ein Vermögenswert zwingend außerplanmäßig abzuschreiben, wenn dessen erzielbarer Betrag (recove-rable amount) unter seinem aktuellen Buchwert (carrying amount) liegt (IAS 36.1; IAS 36.59). Eine außerplanmäßige Abschreibung auf den erzielbaren Betrag ist unabhängig von der zu erwartenden Dauer dieser Wertminderung vorzunehmen (IAS 36.BCZ96-97). Der erzielbare Betrag eines Vermögenswerts ist gemäß IAS 36.6 als der höhere der beiden Beträge aus beizulegendem Zeitwert abzüglich Veräußerungskosten (fair value less costs to sell) und Nutzungswert (value in use) definiert.

Abbildung: Ermittlung des erzielbaren Betrags

(Entnommen aus: Reinke, Jens, Impairment Test nach IAS 36, S. 76)

Verpflichtungen zur Durchführung eines impairment test

Nach IAS 36 ist zwischen einem ereignisbezogenen und einem obligatorischen impairment test zu unterscheiden. Bei Letzterem ist eine jährliche Prüfung der Werthaltigkeit eines Vermögenswerts – unabhängig davon, ob ein Anhaltspunkt (indication) für eine Wertminderung vorliegt – durchzuführen. Gemäß IAS 36.10 unterliegen dem obligatorischen impairment test

- immaterielle Vermögenswerte mit einer unbestimmten Nutzungsdauer,

- immaterielle Vermögenswerte, die noch nicht zur Nutzung bereit sind, und

- ein bei einem Unternehmenszusammenschluss erworbener GFW.

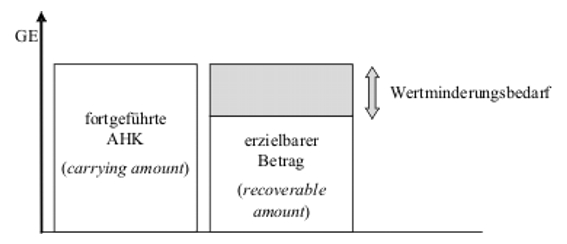

Im Gegensatz zum einstufigen obligatorischen impairment test ist der ereignisbezogene impairment test zweistufig aufgebaut. Bei Ersterem erfolgt die jährliche Prüfung der Werthaltigkeit zu einem festen Zeitpunkt im Geschäftsjahr und ist unabhängig davon, ob ein Anhaltspunkt für eine Wertminderung gegeben ist. Demgegenüber wird im Rahmen des ereignisbezogenen impairment test an jedem Bilanzstichtag auf der ersten Stufe zunächst das Vorliegen von Anhaltspunkten für eine Wertminderung überprüft (Wertminderungstest dem Grunde nach). Sind solche gegeben, ist auf der zweiten Stufe der erzielbare Betrag (recoverable amount) zu ermitteln und zur Bestimmung des Wertminderungsbedarfs dem entsprechenden Buchwert (carrying amount) gegenüberzustellen (Wertminderungstest der Höhe nach).

Aufbau und Systematik des impairment test

Im Rahmen des impairment test ist der Buchwert eines Vermögenswerts seinem erzielbaren Betrag gegenüberzustellen. Eine Wertminderung liegt vor, wenn der Buchwert eines Vermögenswerts seinen erzielbaren Betrag übersteigt (IAS 36.1; IAS 36.59). Diese Differenz stellt nach IAS 36.59 den Wertminderungsaufwand (impairment loss) dar und ist als außerplanmäßige Abschreibung zu erfassen, um den Buchwert des Vermögenswerts auf seinen erzielbaren Betrag zu verringern. Der erzielbare Betrag ist gemäß der Definition in IAS 36.6 der höhere der beiden Be-träge aus

- Nettoveräußerungswert (fair value less costs to sell) und

- Nutzungswert (value in use).

Die Durchführung des impairment test für einen einzelnen Vermögenswert wird regelmäßig dann scheitern, wenn der Nettoveräußerungswert dieses Vermögenswerts nicht bestimmbar ist und diesem zur Ermittlung des Nutzungswerts auch keine Cashflows zugeordnet werden können, die von denen anderer Vermögenswerte weitestgehend unabhängig sind (IAS 36.22). Der erzielbare Betrag eines einzelnen Vermögenswerts kann folglich nicht ermittelt werden. Dementsprechend ist eine Bewertung von Vermögenswerten häufig nicht einzeln, sondern vielfach nur im Zusammenhang mit anderen Vermögenswerten möglich. Der Grundsatz der Einzelbewertung ist dann zu durchbrechen und es ist eine zahlungsmittelgenerierende Einheit zu bilden.

Quellen

Reinke, Jens: Impairment Test nach IAS 36: Grundlagen, Durchführung, abschlusspolitisches Potenzial, Erich Schmidt Verlag, Berlin 2009

Erstersteller

Dr. Jens Reinke, Hamburg